Análisis Económico Mundial: América Latina a la baja y Japón sube

Las economías avanzadas, fortaleciéndose; las de mercados emergentes, debilitándose. Por Olivier Blanchard

Detrás de lo que muestran las noticias cotidianas, la economía mundial ha entrado nuevamente en una transición. Las economías avanzadas están fortaleciéndose lentamente, más o menos según lo pronosticado. Al mismo tiempo, las economías de mercados emergentes se han desacelerado, más de lo que se había previsto en julio.

Se pronosticó que en las economías avanzadas el crecimiento será de 1,2% este año y de 2,0% el año que viene, igual que lo previsto en nuestros pronósticos de julio. Pronosticamos que en los mercados emergentes y en los países en desarrollo el crecimiento será de 4,5% este año y 5,1% el año próximo, lo que representa una revisión a la baja de 0,5% y 0,4%, respectivamente, respecto de nuestras previsiones de julio.

Estas dos evoluciones están generando tensiones, dado que las economías de mercados emergentes se enfrentan tanto a un crecimiento más lento como un cambio en las condiciones financieras mundiales.

El autor, además habla de Europa y Estados Unidos, señalando que van lento pero están saliendo de la crisis.

Por su parte, se destaca el desempeño de la economía de Japón:

“En Japón la recuperación continúa, pero que pueda sostenerse depende de que el programa económico —“Abenomics”— responda a dos importantes desafíos. El primero, reflejado en el debate acerca del aumento del impuesto al consumo, es el ritmo correcto de consolidación fiscal: no debe ser ni demasiado lento como para comprometer la credibilidad, ni demasiado rápido como para sofocar el crecimiento. El segundo es un conjunto creíble de reformas estructurales para transformar una recuperación cíclica en crecimiento sostenido.”

El autor concluye:

“En resumen, la recuperación de la crisis continúa, si bien demasiado lentamente. Aunque esta vez el foco está puesto más en las economías de mercados emergentes, otras herencias de la crisis están todavía muy presentes y las economías avanzadas no están aún fuera de peligro. La deuda pública, y en algunos casos, la deuda privada, siguen siendo muy elevadas, y la sostenibilidad fiscal no puede considerarse como un hecho dado. La arquitectura del sistema financiero sigue en proceso de evolución, y su forma y solidez futuras no están aún totalmente claras. El desempleo se mantiene demasiado elevado. Todos estos aspectos seguirán planteando desafíos importantes por muchos años más.”

Las perspectivas de muchos expertos para América Latina son negativas como en: Nublado con posibilidad de lluvias: Perspectivas para América Latina y el Caribe. Por Alejandro Werner

Conforme el péndulo del crecimiento mundial se desplaza de las economías de mercados emergentes hacia las economías avanzadas, la solidez de las políticas internas será crucial para determinar cómo los países podrán hacer frente a una combinación de precios de las materias primas más bajos y condiciones más restrictivas de financiamiento externo.

Los menores precios de las materias primas ya han comenzado a afectar a los países exportadores de dichos productos. Si bien los precios siguen siendo altos desde una perspectiva histórica, los países ya no pueden contar con el viento a favor derivado de la constante mejora de los términos de intercambio que impulsó la actividad económica en el último decenio.

Mientras tanto, las tasas de interés a largo plazo de Estados Unidos han empezado a subir, con repercusiones para las economías emergentes. En todas las economías financieramente integradas de América Latina, los rendimientos de los bonos han aumentado, los precios de las acciones han caído y las monedas se han depreciado desde mayo, cuando la Reserva Federal de Estados Unidos mencionó por primera vez la posibilidad de reducir sus compras de activos más adelante en este año. Las condiciones financieras siguen siendo bastante benignas por ahora, pero puede ser que ya no vuelva a soplar más el fuerte viento a favor proveniente de los costos de financiamiento externo sumamente bajos.

El autor concluye que el éxito de la región dependerá de la prudencia macroeconómica y a las reformas estructurales focalizadas.

En Adictos al apocalipsis. Por Paul Krugman. Hay dos aspectos a destacar (al menos para mí): su crítica a su mentor Alan Greenspan y su opinión sobre la política económica de Japón:

A diferencia de lo que señala Blanchard al principio que Europa va bien, existe evidencia que demuestra lo contrario:

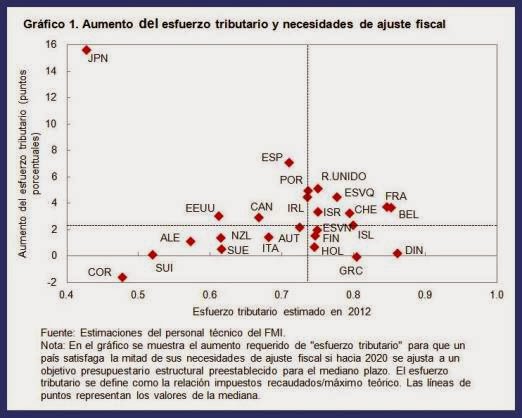

Una mejor manera de aplicar impuestos. El asesoramiento general que brinda el FMI en materia de consolidación del ingreso es claro:

El “esfuerzo” estimado de los países de mercados emergentes y de bajo ingreso (que no se incluye en el gráfico) en promedio no es tan pequeño. Pero en muchos casos, sin embargo, hay margen para recaudar más. Por ejemplo, los países de bajo ingreso cuyo “esfuerzo” está por debajo de la mediana de su grupo podrían recaudar adicionalmente 3,5 puntos del PIB aumentando su “esfuerzo” a dicho nivel.

Detrás de lo que muestran las noticias cotidianas, la economía mundial ha entrado nuevamente en una transición. Las economías avanzadas están fortaleciéndose lentamente, más o menos según lo pronosticado. Al mismo tiempo, las economías de mercados emergentes se han desacelerado, más de lo que se había previsto en julio.

Se pronosticó que en las economías avanzadas el crecimiento será de 1,2% este año y de 2,0% el año que viene, igual que lo previsto en nuestros pronósticos de julio. Pronosticamos que en los mercados emergentes y en los países en desarrollo el crecimiento será de 4,5% este año y 5,1% el año próximo, lo que representa una revisión a la baja de 0,5% y 0,4%, respectivamente, respecto de nuestras previsiones de julio.

Estas dos evoluciones están generando tensiones, dado que las economías de mercados emergentes se enfrentan tanto a un crecimiento más lento como un cambio en las condiciones financieras mundiales.

El autor, además habla de Europa y Estados Unidos, señalando que van lento pero están saliendo de la crisis.

Por su parte, se destaca el desempeño de la economía de Japón:

“En Japón la recuperación continúa, pero que pueda sostenerse depende de que el programa económico —“Abenomics”— responda a dos importantes desafíos. El primero, reflejado en el debate acerca del aumento del impuesto al consumo, es el ritmo correcto de consolidación fiscal: no debe ser ni demasiado lento como para comprometer la credibilidad, ni demasiado rápido como para sofocar el crecimiento. El segundo es un conjunto creíble de reformas estructurales para transformar una recuperación cíclica en crecimiento sostenido.”

El autor concluye:

“En resumen, la recuperación de la crisis continúa, si bien demasiado lentamente. Aunque esta vez el foco está puesto más en las economías de mercados emergentes, otras herencias de la crisis están todavía muy presentes y las economías avanzadas no están aún fuera de peligro. La deuda pública, y en algunos casos, la deuda privada, siguen siendo muy elevadas, y la sostenibilidad fiscal no puede considerarse como un hecho dado. La arquitectura del sistema financiero sigue en proceso de evolución, y su forma y solidez futuras no están aún totalmente claras. El desempleo se mantiene demasiado elevado. Todos estos aspectos seguirán planteando desafíos importantes por muchos años más.”

Las perspectivas de muchos expertos para América Latina son negativas como en: Nublado con posibilidad de lluvias: Perspectivas para América Latina y el Caribe. Por Alejandro Werner

Conforme el péndulo del crecimiento mundial se desplaza de las economías de mercados emergentes hacia las economías avanzadas, la solidez de las políticas internas será crucial para determinar cómo los países podrán hacer frente a una combinación de precios de las materias primas más bajos y condiciones más restrictivas de financiamiento externo.

Los menores precios de las materias primas ya han comenzado a afectar a los países exportadores de dichos productos. Si bien los precios siguen siendo altos desde una perspectiva histórica, los países ya no pueden contar con el viento a favor derivado de la constante mejora de los términos de intercambio que impulsó la actividad económica en el último decenio.

Mientras tanto, las tasas de interés a largo plazo de Estados Unidos han empezado a subir, con repercusiones para las economías emergentes. En todas las economías financieramente integradas de América Latina, los rendimientos de los bonos han aumentado, los precios de las acciones han caído y las monedas se han depreciado desde mayo, cuando la Reserva Federal de Estados Unidos mencionó por primera vez la posibilidad de reducir sus compras de activos más adelante en este año. Las condiciones financieras siguen siendo bastante benignas por ahora, pero puede ser que ya no vuelva a soplar más el fuerte viento a favor proveniente de los costos de financiamiento externo sumamente bajos.

El autor concluye que el éxito de la región dependerá de la prudencia macroeconómica y a las reformas estructurales focalizadas.

En Adictos al apocalipsis. Por Paul Krugman. Hay dos aspectos a destacar (al menos para mí): su crítica a su mentor Alan Greenspan y su opinión sobre la política económica de Japón:

- Acabo de releer un artículo de opinión de Alan Greenspan en The Wall Street Journal advirtiendo de que nuestro déficit presupuestario haría que se disparasen la inflación y los tipos de interés. ¿Qué pasa con la realidad de la baja inflación y los tipos de interés bajos? Eso, afirma él en su artículo, es “lamentable, porque está fomentando una sensación de complacencia”. Resulta curiosa la facilidad con la que personas que normalmente se inclinan ante la sabiduría de los mercados afirman que los mercados se equivocan por completo cuando no se dejan llevar por el pánico del modo en que supuestamente deberían hacerlo. Pero lo verdaderamente llamativo de este ejemplo es la fecha: el artículo de Greenspan se publicó en junio de 2010, hace casi tres años y medio (y tanto la inflación como los tipos de interés siguen siendo bajos). ¿Y se ha replanteado su opinión el antiguo maestro tras haber estado tan equivocado durante tanto tiempo? Ni lo más mínimo. Su nuevo (y bastante malo) libro afirma: “La tendencia hacia un gasto deficitario sin restricciones es nuestro principal problema interno”.

- Japón, un país que, como Estados Unidos, tiene su propia moneda y adquiere sus préstamos en esa moneda, y que, en relación con el PIB, tiene una deuda mucho más alta que la nuestra. Desde que llegó al cargo, el primer ministro Shinzo Abe ha maquinado, de hecho, exactamente la clase de pérdida de confianza que temen quienes se preocupan por la deuda; es decir, ha convencido a los inversores de que la deflación ha acabado y la inflación está a la vuelta de la esquina, lo que hace menos atractivos los bonos japoneses. Y los efectos en la economía japonesa han sido todos positivos. Los tipos de interés siguen bajos porque la gente espera que el Banco de Japón (el equivalente a la Reserva Federal) los mantenga bajos; el yen ha caído, lo cual es bueno porque hace que las exportaciones japonesas sean más competitivas. Y el crecimiento económico japonés, de hecho, se ha acelerado.

A diferencia de lo que señala Blanchard al principio que Europa va bien, existe evidencia que demuestra lo contrario:

- Europa cae en la trampa de la deflación al estilo del Japón de los 90

- Miedo al fantasma deflacionario lleva al BCE a histórica baja en los tipos de interés

Una mejor manera de aplicar impuestos. El asesoramiento general que brinda el FMI en materia de consolidación del ingreso es claro:

- Antes de elevar las tasas, ampliar la base tributaria reduciendo extensiones y tratamientos especiales para que, de ese modo, un mayor número de personas y entidades paguen impuestos.

- Basarse más en el gravamen del consumo que en el del trabajo.

- Reforzar los impuestos sobre la propiedad.

- Aprovechar las oportunidades para recaudar ingresos y a la vez corregir problemas medioambientales y otras distorsiones mediante, en particular, el gravamen de las emisiones de carbono (para abordar el cambio climático y otros problemas de polución).

El “esfuerzo” estimado de los países de mercados emergentes y de bajo ingreso (que no se incluye en el gráfico) en promedio no es tan pequeño. Pero en muchos casos, sin embargo, hay margen para recaudar más. Por ejemplo, los países de bajo ingreso cuyo “esfuerzo” está por debajo de la mediana de su grupo podrían recaudar adicionalmente 3,5 puntos del PIB aumentando su “esfuerzo” a dicho nivel.

Comentarios