Si lo de ahora es FinTech, hay que pensar en la gestión de riesgos tecnológicos y su regulación

Recientemente, Deloitte presentó su Global Financial Services Risk Management Survey, dicho informe destaca que el Machine Learning y el análisis cognitivo podrían mejorar significativamente la eficiencia y la eficacia de la gestión de riesgos, ya que las tecnologías digitales tienen el potencial de rediseñar de manera fundamental, prácticamente todos los aspectos de la gestión de riesgos. Sin embargo, las instituciones financieras se encuentran en las primeras etapas de esta transformación de sus funciones de gestión de riesgos.

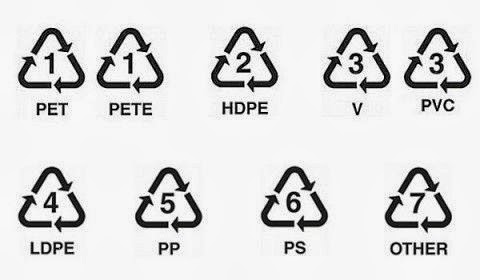

Como se puede apreciar en la imagen de arriba, menos del 30% de los encuestados (de 94 instituciones de todo el mundo) señalaron que actualmente utilizaban automatización de procesos robóticos, machine learning, herramientas de modelado de decisiones de negocio (BDM) y análisis cognitivo (incluyendo procesamiento de lenguaje natural/generación de lenguaje natural).

Estas herramientas pueden reducir los costes automatizando tareas manuales como el desarrollo de informes de riesgo o la revisión de transacciones. También pueden escanear automáticamente una amplia variedad de datos en los entornos internos y externos para identificar y responder a nuevos riesgos, amenazas emergentes y actores inadecuados. Por ejemplo, hoy en día algunos bancos han desarrollado verdaderas plataformas de vanguardia para identificar posibles situaciones de riesgo de conducta.

|

| Fuente: RegTech vs. RiskTech |

Sin embargo, hay que tener en cuenta que los reguladores se enfrentan a un acto de equilibrio cuando se trata de permitir que los clientes controlen sus datos personales. Si la regulación de la privacidad de datos se vuelve demasiado onerosa, podría comprometer la apertura de la banca o actuar como una barrera efectiva para la entrada de nuevos participantes. La forma en que los reguladores gestionen este equilibrio entre seguridad y apertura será una parte crucial de la regulación de los datos.

También con respecto a los riesgos de las nuevas tecnologías, Deloitte señala que a medida que las instituciones se vuelven más dependientes de las herramientas de IA, como el aprendizaje automático y las redes neuronales, en la fijación de precios y el desarrollo de productos, necesitarán adaptar sus marcos de gestión de riesgos y su apetito por el riesgo para abordar los riesgos adicionales que estas aplicaciones crean, como el potencial de sesgo involuntario, los programas maliciosos o los resultados automatizados imprecisos.

Por otra parte, los otros nueve desafíos regulatorios clave para KPMG, además de los delitos financieros, son: regulación divergente, gobierno y controles de riesgo, privacidad de datos, procesos de cumplimiento, gestión de crédito, ciberseguridad, ética y conducta, protección al consumidor, y capital y liquidez.

Comentarios