Artículos recomendados: Economía

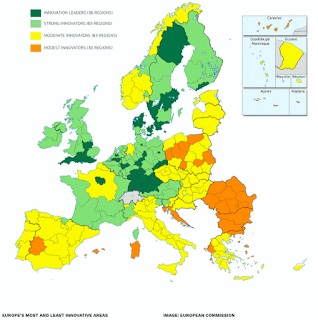

Esto significa una buena noticia en inclusión financiera en LatAm (para los interesados en el tema, les recomiendo leer la fuente, ya que proporciona más datos estadísticos interesantes al respecto): Crece el uso de cajeros y terminales punto de venta en Latinoamérica . Sin embargo, yo creo que más pronto de lo que creemos desaparecerá el dinero en efectivo en las economías más desarrolladas: Eliminemos el dinero (en metálico) Artículo extenso y con fundamento. Mientras tanto, en el otro lado del charco, donde se gesta un Horizonte incierto en el BCE: sus políticas están llegando al límite , los principales países Europeos protestan por reforma de reglas de capital bancario. Por último, un gráfico que no augura nada bueno (y en lo personal, ahora mismo, no creo que sea así): We might be at the end of an economic era: Esta imagen supondría -de ser verdad la proyección- que ya hemos alcanzado a nivel mundial, nuestro pico más alto en cuanto a productividad, y